新着情報

住宅ローンを滞納するとどうなる?返済に困ったときの対処方法を徹底解説

住宅ローンは毎月返済する必要がありますが、「失業により返済が厳しい」「うっかり口座残高が足りなくて返済できていなかった」など様々な事情で滞納してしまうことがあります。

・住宅ローンを返済できていない…家を追い出されるの?

・滞納してしまったときの対処方法は?

・ちょっと返済に遅れてしまったけど大丈夫?

・今後の返済が厳しいときはだれに相談すればいい?

など不安に思われている方もいらっしゃるかと思います。

結論から言いますと、滞納してすぐに家を追い出されることはありませんが、なるべくはやい段階で住宅ローンを利用している金融機関へ相談する必要があります。

それでも解決できなければ「任意売却」の検討をしてみましょう。

今回は、住宅ローンを滞納するとどうなってしまうのか、また返済に困ったときの対処方法を徹底解説していきます。

住宅ローンを滞納するとどうなるのか

住宅ローンを滞納してもすぐに家が差し押さえられ住めなくなるということはありませんが、長期的に返済が滞りそのまま放置してしまうと「競売」にかけられ結果的に家を失ってしまいます。

競売とは、債権者(住宅ローンを貸している金融機関など)が裁判所を通して不動産を売却することで、市場相場の50%~70%ほどの価格で安く売られてしまい、債務者(住宅ローンを借りている側)が分割返済を希望したり家に住み続けたいといった意思があったとしてもすべて無視されてしまいます。

住宅ローン滞納から競売開始までは下記のような流れになります。(競売までの期間は状況によって異なりますのであくまで目安となります。)

滞納から数日~1か月

住宅ローンを滞納して数日~1か月くらいまでは「引き落としできなかったので至急口座へご入金ください」といった旨の「支払い請求書」が届いたり、電話で連絡が来ることもあります。

気づいてすぐに入金できれば大きな問題にはなりにくいものの、個人信用情報機関に住宅ローンの滞納といった記録が残ってしまう可能性があります。

このような記録が残ってしまうと、今後新しいローンを組んだりクレジットカードの新規申し込みなどの審査に通らなくなるといったデメリットがありますので注意が必要です。

また、返済が遅れた分だけ遅延損害金が発生してしまいますので、問題なく支払いできるようであればすぐに済ませてしまいましょう。

滞納から2か月~3か月

滞納から2か月~3か月ほど経過すると、さきほどの支払い請求書よりもさらに厳しい内容の「催告書」や「督促状」が届きます。

内容としては、「これ以上滞納するとあなたに代わって保証会社に住宅ローンを支払ってもらいますので、あなたは分割返済ができなくなります」といったことが書かれた書面になります。

保証会社が債務者の代わりに住宅ローンを支払うことを「代位弁済(だいいべんさい)」、住宅ローンを分割返済する契約のことを「期限の利益」、その分割返済ができなくなることを「期限の利益の喪失」といいます。

補足.保証会社とは?

保証会社とは、住宅ローンを貸し出す側の金融機関などが契約しているもので、もし債務者が返済できなくなったときに代わりに保証会社に一括で支払ってもらうことができるという内容になります。

この保証会社の保証料は住宅ローンを借りる人が支払うもので、一般的には住宅ローンの2%~3%かかります。

債務者に代わって保証会社が住宅ローンを支払うと、次はその保証会社から債務者へ支払いの請求がきますので、あくまで住宅ローンを貸し出している側のリスク回避のための仕組みになります。

滞納から4か月~5か月

滞納から4か月~5か月ほど経過すると、保証会社が債務者の代わりに住宅ローンを支払う代位弁済が実行され、「期限の利益喪失通知」と「代位弁済通知」が届きます。

住宅ローンを契約していた金融機関などに代わって、今度は保証会社から一括返済を請求されます。

ほとんどの方は一括返済ができないかと思いますが、そのままなにも対処せずにいると競売の準備が進められます。

滞納から6か月以上

滞納から6か月以上が経過すると、競売が開始される期日と、不動産を差し押さえるといった内容が記載された「競売期日通知」や「競売開始決定通知」と呼ばれる書面が届きます。

また、売却価格を査定するために、自宅調査を行う期日をお知らせする書面も届きます。

この自宅調査は、裁判所の職員と不動産鑑定士が行うもので、実際に家の外面や室内の様子を視察して写真を撮ったり、自宅の状況について聞き取りが行われます。

滞納から12か月以上

滞納から12か月以上経過すると、「期間入札の通知」という書面が届きます。

この書面には競売の入札期間が記載されており、不動産を購入したい人が希望する金額を申し込む期間になります。この書面が届いてから数日で競売が開始されます。

住宅ローンの返済に遅れそう・できないときの対処方法

住宅ローンの返済に遅れそう、もしくは返済の目途が立たないときは、どちらにしてもすぐに住宅ローンを組んでいる金融機関へ相談しましょう。特に今後の返済が厳しいときやすでに長期間滞納しているときは、競売が開始される前に一刻もはやく対処する必要があります。

すべての事情に寛容であるわけではないものの、自然災害などやむ負えない事情のときは返済まで猶予期間を設けてもらったり、今後の返済が厳しいときは「リスケ」といって返済スケジュールを変更してもらうなどの処置をとってもらえる可能性があります。

金融機関に相談する前に消費者金融からお金を借りてしまったり、クレジットカードの多重申込を行っていると断られる可能性がありますので、そういった対処をする前にまずは相談に向かいましょう。

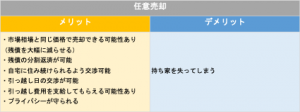

相談を行った上でリスケを断られてしまったり、返済が厳しいと判断したときは、「任意売却」を検討しましょう。

任意売却とは?

任意売却とは、債務者の希望になるべく沿えるよう、債権者の合意のもとに不動産を売却する方法です。

競売と異なり、市場相場と同じくらいの価格で売却することができ、残債(住宅ローンの残り)を大幅に減らすことができる可能性があります。

競売では残債は一括返済のみになってしまいますが、任意売却の場合は分割返済も可能となっており、返済期間や月々の返済額もかなり柔軟に対応してもらえることがほとんどです。

そのままの家に住み続けたいというときは「リースバック」といって、賃貸として利用できるよう買主と交渉を行うことも可能で、もしリースバックができないときも引っ越し日まで猶予期間を設けてもらったり、交渉次第では引っ越し費用を支給してもらうこともできます。

また、競売ではネットや新聞で公開されたり、視察の際に近隣住民に気づかれてしまうなど精神的な負担も大きいですが、任意売却は通常の不動産売却と変わらないため、プライバシーを守ることができます。

持ち家を失ってしまうという事実は変わりませんが、また貯蓄をして将来的には買い戻しができる可能性もあります。

任意売却を専門に扱っている業者があり、無料で電話やメール相談を受け付けているところもありますので、まずはそちらへ相談してみることをおすすめします。

任意売却後も返済が厳しいなら債務整理の検討をする

任意売却をしてもほとんどの場合残債が残ってしまいます。

返済が厳しいと思ったときは債務整理の検討をしてみましょう。

債務整理とは、借金の負担を減らすことができる方法のことで、下記3種類があります。

①任意整理:将来かかる利息をカットし元金(もともと借りていた金額)のみ返済する方法。

②個人再生:借金を1/5程度まで減らすことができる。

③自己破産:借金を0にすることができる。資産を手放す必要あり。

上記3種類の債務整理ですが、借金の負担を減らすことができる代わりに、個人信用情報機関に5年~10年は記録が残りますので、新たにローンを組んだりクレジットカードの利用・申込などができなくなります。

また、自己破産では不動産や車、高額な預金など資産となるものはすべて裁判所に回収され債権者に配当されますので、財産を手放さなければいけないというデメリットがあります。

そのほか住宅ローンを組む際に連帯保証人をお願いすることもあるかと思いますが、個人再生や自己破産をすると借金を代わりに背負わせてしまうことにもなりますのでよく検討する必要があります。

債務整理は一般的に弁護士を通して行うことがほとんどなので、そちらもまずは相談することからはじめてみましょう。

任意売却の専門業者では弁護士と連携している会社もありますので、あらかじめそういった業者に依頼しておくと安心です。

まとめ

いかがでしたでしょうか。

住宅ローンは、目安として滞納してから6か月以上で競売の準備が進められ、12か月以上で開始されてしまいます。

競売になる前に、なるべく早い段階で住宅ローンを利用している金融機関へ相談し、それでも解決できなければ任意売却を検討してみましょう。

任意売却後も残債の返済が厳しい場合は債務整理という手段がありますので、まずは弁護士と連携している任意売却の専門業者に相談してみることをおすすめします。